税務情報

2023.12.25

税務調査への対応は税理士にお願いするべき?依頼するメリットも解説

突然税務署から税務調査の連絡がきたとき、どのように対処すればいいのか分からず戸惑ってしまう方もいるでしょう。税務関連で困ったときは、税理士にお願いすることがおすすめです。税理士には、税務調査への立ち会いや事後処理を任せられます。

当記事では、税務調査時に税理士に依頼できる内容や依頼するメリット、税務調査を安心して任せられる税理士の選び方を解説します。税務調査でお困りの方は、ぜひ当記事を参考にしてください。

1.税務調査とは?

税務調査とは、納税者の行った税務申告の内容が正しいかどうかを調べることです。法人税や所得税は、納税者が申告し納税します。そこで、虚偽申告や計算ミスがないかどうかを、国税庁が管轄する税務署などが調査します。

調査対象となるのは、確定申告をしなければならない法人や個人事業主です。給与を1つの企業から受け取っていてほかに収入がない会社員であれば、勤め先が年末調整をしているため税務調査の対象者にはなりません。ただし、会社員でも2か所以上から給与を受け取っていたり副業(FX取引等含む)などで給与以外に年間20万円以上の収入があったりする場合は確定申告が必要となり、調査対象に含まれます。

税務調査には以下の2つがあります。

・強制調査

国税局査察部が行う調査で、裁判所の令状をもって強制的に実施されるものです。

・任意調査

主に税務署職員が行う調査で、一般的には事前に通知があります。税務調査の大半はこちらが該当します。「任意」とされていますが受忍義務があるため、理由もなく拒絶したときは、罰則があります。

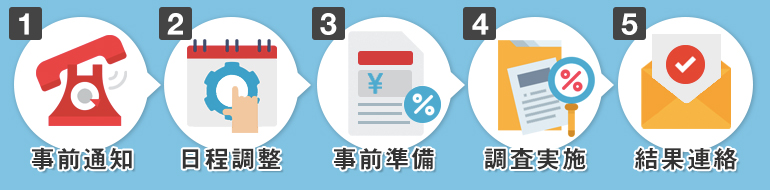

1-1.税務調査の流れ

一般には、税務調査は以下のような流れで実施されます。

- 1. 税務署からの事前通知

- 2. 日程調整

- 3. 事前準備

- 4. 調査の実施

- 5. 調査結果の連絡

税務調査が行われる場合は、事前に税務署から電話通知が来ます。都合が悪ければ、調査日程を調整することも可能です。調査日が決まったら、必要書類をそろえます。顧問税理士がいる場合は相談して、資料の内容などを確認してもらいましょう。調査日数は1~3日ほどで、修正すべき事項がなければ、税務調査終了後に書面で通知が届いて終わります。

調査で調べられるのは、申告書の作成のもととなった領収書や契約書などの書類、帳簿書類、パソコン内のデータなどです。質問に対しては適切に回答する必要があります。

2.税務調査時に税理士は何を行う?

不正はしていなくても、税務調査の通知が届くと不安になる経営者の方もいるでしょう。税理士に依頼すると、準備のサポートだけでなく、以下のような業務も任せられます。

・税務調査への立会

税務調査では、帳簿や書類を精査した税務調査官から内容について質問されたり指摘が入ったりします。質問の内容を理解せず、よく分からないまま回答してしまうと、後で大きな問題になることもあるため、答える際は十分な注意が必要です。

税理士に依頼すれば、調査時の税務調査官の対応を一任できます。税理士であれば税務に絡む複雑な指摘でもスムーズに対応できるため安心です。また、税務調査官の指摘は常に正しいとは限りません。仮に指摘事項に誤りがあったときも、税理士であれば法根拠等に基づいて適切に対応できます。

・税務調査の事後対応

税務調査で問題がなければ、後日「申告是認」の通知が来て税務調査は終わりとなります。一方、調査の結果誤りがあると認められた場合は、修正申告の指導が入ります。指導を受けて修正申告書を出す場合、税理士に依頼すれば必要な書類の作成から提出まで任せることが可能です。

調査官の指導に納得できない場合もあるでしょう。そのときは、税理士から見直しを求めることもできます。

3.税務調査で税理士に同席してもらうメリット

税理士は税務のエキスパートです。税理士立ち会いで税務調査を受ければ、次のようなメリットがあります。

- 税務署とのやり取りを税理士に一任できる

- 税務署の指摘に対して適切に対応してもらえる

また、税務調査で必要な書類についても相談でき、必要最小限の事前準備ができる点も大きなメリットです。万全の状態で税務調査を迎えられるでしょう。

3-1.税務署とのやり取りを一任できる

税務調査では、調査官から資料の内容についてさまざまな質問や指摘が入ります。税務上どのように解釈して処理したのかなどを問われるケースもあり、知識がなければ何か間違ったのか不安を覚えることもあるでしょう。必要な説明が十分にできず、調査が長引くこともありえます。

税理士が同席すれば、税務に関するやり取りを一任できます。税務調査官の質問の意図も理解でき、適切に対処できるため、調査も長引きません。

顧問契約している税理士がいる場合は、税務調査の通知が税理士にあります。日程の調整や書類の準備なども任せられるため、納税者は時間や手間を省けます。

3-2.税務署の指摘に対して適切な対応ができる

税務知識があまりない納税者の場合、調査官から質問されると焦ってしまい、うまく説明できないこともあるでしょう。調査官の質問の意図を理解できず、あやふやな回答をしてしまうと、場合によっては経費計上が否認されてしまい、追徴課税されてしまいます。

税理士であれば、冷静に事実関係を判断し、過去の判例や事例も引き合いに出し冷静に説明できます。調査官を納得させられ、不要な追徴課税を回避できることもあるでしょう。

4.税務調査に対応する税理士の選び方

税務調査への立会をお願いしたいなら、税務調査に強い税理士を選ぶことが大切です。ここでは、税務調査に強い税理士を選ぶ際に押さえておきたい3つのポイントについて解説します。

4-1.税務調査対応の経験が豊富

外せないポイントとして、税務調査の対応経験が豊富であることが挙げられます。税理士に税務調査に立会してもらう最大のメリットは、自分たちでは難しい調査官への対応を任せられることです。

ところが、税法の専門知識はあっても税務調査経験がない税理士では、税務調査官を相手に的確に対応できない場合もあります。現場で的確な対応をするためには、知識だけでなく、豊富な経験も必要です。

ただし、税務調査が実施される回数はそれほど多くないため、対応経験がない税理士もたくさんいます。税理士に依頼するときは、契約する前に税務調査の対応実績があるかどうかを確かめるようにしましょう。

4-2.依頼人の立場で説明してくれる

依頼人の立場に立ち、親身な態度で相談に乗ってくれる税理士かどうかも大切なポイントです。依頼人のために尽力してくれる税理士であれば、調査官の言いなりにはならず、反論すべき点はきちんと述べて交渉してくれます。顧客を大切にする気がない税理士に頼んでしまうと、調査官の言われるまま、不利な方面に話が進みかねません。

親身になってくれる税理士かどうかは、最初の面談時の対応である程度判断できます。じっくりと話を聞き、丁寧にアドバイスしてくれる税理士を選ぶとよいでしょう。

4-3.交渉力がある

税務調査においては、調査官とわたりあえる交渉力が必要です。納税者は申告内容の正当性を説明しますが、重要な説明ポイントがずれることがあり調査官に理解されないこともあります。そこで、税理士の交渉力によって、いかに税務調査官に納得させるかが大切になります。

交渉力に優れた税理士であれば、税務調査等そのものもスムーズに進む可能性が高くなります。調査をいたずらに長引かせず、短時間で終わらせられるでしょう。

まとめ

納税者の申告内容が正しいかどうかを税務署が調査する税務調査は、税理士にサポートを依頼できます。税理士に依頼することで、税務調査に立ち会ってもらい税務署の質問に対応してもらえたり、調査の事後処理をお願いできたりします。

税務調査への対応は、慣れている税理士とあまり経験がない税理士がいるため、安心してお願いできる税理士を選ぶことが大切です。交渉力があり、親身になってくれる税理士に依頼しましょう。

監修者情報

税理士法人スマッシュ経営

杉田 透(すぎた とおる)

資格:税理士

経歴

- 1959年

- 愛知県豊田市生まれ

- 1980年

- 名古屋国税局採用

- 2010年

- 法人税担当統括官

- 2020年

- 名古屋国税局退職

税理士登録

税理士法人スマッシュ経営 知立本社入社

所属税理士となる