税務情報

2022.01.23

2022年の税制改正大綱を解説!法人税・個人所得課税の改正点も

2022年税制改正大綱は、昨年の2021年12月に与党から公表されました。利用したい節税制度があっても、適用条件や変更内容が分からない方も多いのではないでしょうか。税制改正大綱の内容を理解すれば、新設・変更された税制について把握することができます。

今回は、2022年の税制改正大綱の基礎知識や税制改正のスケジュール、法人税課税・個人にかかる税の改正点を詳しく解説します。

細かい部分まで分からなかった税制の改正点を理解し、税金に関する知識を今まで以上に深めてください。

1.税制改正の大綱とは?

「税制改正大綱」とは、与党税制調査会が中心となって、翌年度以降の税制改正の方針をまとめたものを指します。

税金は国民の生活や生産・消費活動に深く関わるものです。そのため、税負担の公平性を期す意味でも、社会の変化に応じて税制のあり方も見直していく必要があります。日本では新年度(4月)の改正法施行に向けて、各省庁が税制改正に関する要望を提出します。提出された要望を与党税制調査会が主体となってまとめ、改正案の大筋を決定したものが「税制改正大綱」です。

税制改正大綱の内容を理解することは、税制の改正点や新設される税制の重要なポイントを把握することにもつながります。自身が影響を受ける税金について深く知りたい方や、節税対応について考えたい方は、概要を確認しておくとよいでしょう。

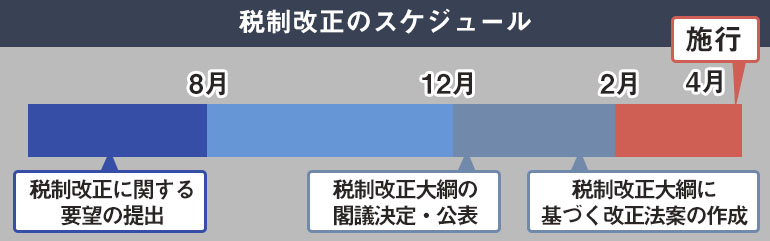

1-1.税制改正のスケジュール

税制改正は1年に1回のペースで行われるものであり、毎回半年から1年ほどの時間を要します。ここでは、平均的な税制改正のスケジュールを見てみましょう。

◆税制改正の平均的なスケジュール

| ~8月末 | 各省庁や業界団体、税理士会などからの税制改正に関する要望の提出 ※国税は財務省、地方税は総務省に提出 |

|---|---|

| 9月~10月ごろ | 提出された要望の取りまとめ |

| 10月~12月ごろ |

|

| 12月中旬ごろ |

|

| 翌1月~2月ごろ |

|

| 3月ごろ | 国会での改正法案可決・改正法の成立 |

| 4月~ | 改正法の施行 ※一部を除く |

<関連トピックス>

2023年度の税制改正大綱を解説!相続時精算課税の変更点など

2.2022年税制改正大綱での法人税課税の改正点

2022年の税制改正大綱は2021年12月にまとめられ、これをたたき台として改正された税制が2022年4月から施行されています。2022年の税制改正大綱では、主に次の改正がありました。

◆2022年税制改正大綱で改正のあった税制(法人税課税)

- 賃上げ促進税制

- オープンイノベーション促進税制

- 5G導入促進税制

2022年の税制改正大綱では、「賃上げの促進」「新規事業の育成促進」「通信環境の強化」を改正方針として法人税課税の税制改正がまとめられたと言えるでしょう。ここでは、上記の3つのポイントについて詳しく解説します。

2-1.賃上げ促進税制

賃上げ促進税制とは、従業員の賃上げや人材育成への投資を積極的に実施する企業に向けて、給与等支給額における前事業年度からの増加額の一定割合を税額控除できる制度です。大企業は中小企業よりも適用条件がやや厳しいものの、2021年度までの制度と比べて、より積極的な賃上げ・教育訓練を促進する仕組みとなるよう改正されています。

◆【大企業向け】2022年度以降の賃上げ促進税制

| 通常措置 | 継続雇用者給与等支給額が前年度と比べて3%以上増加 →控除対象となる雇用者給与等支給の増加額の15%を税額控除 |

|---|---|

| 上乗せ措置 |

(1)継続雇用者給与等支給額が前年度と比べて4%以上増加 (2)教育訓練費が前年度と比べて20%以上増加 |

| 法人税額または所得税額の控除限度 | 30% ※上乗せ措置(1)(2)を併用する場合 |

出典:経済産業省「大企業向け「賃上げ促進税制」御利用ガイドブック(令和4年7月6日 公表版)」

◆【中小企業向け】賃上げ促進税制の変更点

| 通常措置 | 雇用者給与等支給額が前年度と比べて1.5%以上増加 →控除対象となる雇用者給与等総額の15%を控除 |

|---|---|

| 上乗せ措置 |

(1)雇用者給与等支給額が前年度と比べて2.5%以上増加 (2)教育訓練費が前年度と比べて10%以上増加 ※(1)(2)の両方を満たせば最大40%控除 |

| 法人税額または所得税額の控除限度 | 20% |

2-2.オープンイノベーション促進税制

オープンイノベーション促進税制は、国内の企業やCVC(コーポレートベンチャーキャピタル)が、スタートアップ企業の新規発行株式を一定の額以上取得する際に適用できる控除制度です。この制度を活用すれば、課税所得から取得価格の25%を控除することができます。

◆オープンイノベーション促進税制の概要

| 所得控除の上限額 |

|

|---|---|

| 出資に関する適用要件 |

|

2-3.5G導入促進税制

5G導入促進税制とは、多数機器間の同時接続や、高速かつ大容量の通信が可能な移動通信システム「5G」の円滑な導入を支援するための、税制上の優遇制度を指します。2020年度に創設・導入された税制ですが、2022年度税制改正において、特に地方の基地局整備を後押しする方向へと制度が拡充されました。

◆5G導入促進税制の概要

| 対象となる 事業者(※) |

対象となる設備 | 税額控除 | 特別償却 | |

|---|---|---|---|---|

| 全国5G 導入事業者 |

基地局の無線設備 | 条件不利地域 |

|

30% |

| その他の地域 |

|

|||

| ローカル5G 導入事業者 |

|

|

||

※特定高度情報通信技術活用システムの開発供給及び導入の促進に関する法律に基づく「認定導入事業者」

3.2022年税制改正大綱での個人にかかる税の改正点

◆2022年税制改正大綱で改正のあった税制(個人の課税)

- 住宅借入金等特別控除(住宅ローン控除)の適用期限延長等

- 住宅取得資金の贈与を受けた際の贈与税の非課税措置の縮小・延長

上記のように住宅取得関連の税制改正があったため、住宅を取得した方・取得を検討している方は特に注意しておきましょう。ここでは、個人の課税に関する税制の改正点について詳しく解説します。

3-1.住宅ローン控除

住宅ローン控除(住宅借入金等特別控除)とは、自分が所有し居住する住宅を取得・リフォームする目的で住宅ローンを組んだ方が利用できる、個人の所得税を控除する制度のことです。

◆住宅ローン控除の主な改正点(2022年~2023年に住宅を取得した場合)

| 控除率 | 1.0%から0.7%に引き下げ |

|---|---|

| 所得制限 | 3,000万円以下から2,000万円以下に引き下げ |

| 控除期間 | 10年から13年に延長(既存住宅の場合は10年のまま) |

| 住宅性能の高さに応じた借入限度額・控除額上限の設定 | 認定住宅は借入限度額5,000万円、ZEH水準省エネ住宅は借入限度額4,500万円など、段階的に設定されている |

| 住民税からの控除上限(所得税において控除できなかった額があった場合) | 前年度課税所得×7%(最大13.65万円)から前年度課税所得×5%(最大9.75万円)に引き下げ |

3-2.贈与税の非課税措置

贈与税の非課税措置とは、直系尊属(父母・祖父母など)から住宅取得資金の贈与を受けた場合に一定の条件を満たしていれば、贈与税が非課税になるという特例制度です。

2022年の税制改正大綱では、同制度の適用期限を2023年12月末まで延長することが示されましたが、贈与税非課税限度額が引き下げられた点に注意しましょう。

◆2022年税制改正大綱における住宅取得資金にかかわる贈与税の非課税限度額

- 耐震・省エネ住宅等…1,000万円

- 一般住宅…500万円

まとめ

2022年の税制改正大綱では、賃上げの促進や新規事業の育成促進が改正方針としてまとめられました。また、住宅ローン控除に関しては控除率や控除期間も変更されています。

2022年から2023年に住宅の取得または購入を考えている方は、住宅ローン控除の変更点をしっかり確認しましょう。

税制改正は1年に1回行われるもので、仕事や生活に関係する項目もあります。税制改正大綱で発表された内容の中に、節税に利用できる制度や、家計に影響する制度がないかを確認しておきましょう。

監修者情報

税理士法人スマッシュ経営

鈴村 明一(すずむら あきかず)

資格:税理士

経歴

- 1945年

- 愛知県豊田市生まれ

- 1964年

- 名古屋国税局採用

- 1988年

- 法人税担当統括官

- 1995年

- 法人税担当特別調査官

- 2005年

- 名古屋国税局退職

税理士登録

税理士法人スマッシュ経営 知立本社入社

社員税理士となる - 2009年

- 税理士法人スマッシュ経営

代表税理士就任

政治資金監査人登録