相続情報

2023.05.23

預貯金を相続するときの手続き方法|必要書類も合わせて解説

親族が亡くなった際は、故人が所有していた財産を法定相続人が相続することとなります。相続にはさまざまな手続きが必要であり、相続財産によって手続きの方法・流れが異なります。

その中でも、特に気を付けておくべきものが「預貯金口座」です。名義人が亡くなった預貯金の相続は、スムーズに進めなければあらゆるトラブルに発展するおそれもあるため、あらかじめ知識を得たうえでスムーズに行動できるよう準備しておかなければなりません。

そこで今回は、名義人が亡くなった預貯金口座の取り扱いから、預貯金の相続手続きの方法、さらに必要な書類まで詳しく紹介します。相続前に預貯金を引き出したいときの方法も説明しているため、ぜひ参考にしてください。

1.名義人が亡くなると預貯金口座はどうなる?

銀行口座は通常、名義人が亡くなった事実を金融機関が把握した段階で凍結されます。口座が凍結されると、預貯金の引き出しや公共料金・クレジットカード等の引き落としも不可能となります。

口座凍結を解除するためには、口座の名義変更手続き(移行・解約)を行わなければなりません。しかし、法定相続人が複数存在する場合、口座の名義変更手続きを行うためには遺産分割協議を終えておく必要もあるでしょう。

そのため、名義人が亡くなったあと、金融機関によって口座が凍結される前のなるべく早い段階で預貯金を引き出そうと考える方も多くいます。名義人が亡くなったあとに預貯金を引き出すことは違法ではありませんが、法定相続人が複数存在する場合は、勝手に引き出すことによってトラブルに発展するおそれがあります。

また、故人の預貯金を引き出した時点で相続を単純承認したとみなされ、相続放棄ができなくなってしまう可能性もあります。万が一、財産調査後に故人に多額の負債があると判明した場合はその負債も相続せざるを得なくなるということです。このように、凍結される前に故人の口座から預貯金を引き出すことにはさまざまなリスクがあることを覚えておきましょう。

2.預貯金を相続するための手続き

預貯金を相続するためには、あらゆる手続きが必要となります。あらかじめ具体的な手続き内容や流れを把握していれば、スムーズに動けるでしょう。

- STEP1:預貯金残高を確認する

- STEP2:遺産分割協議を行う

- STEP3:金融機関で手続きを行う

- STEP4:払い戻し金を受け取る

ここからは、預貯金を相続するための手続きについて、順を追って詳しく解説します。

2-1.預貯金残高を確認する

被相続人である名義人から、遺言書による相続人の指定などが特にされていなかった場合は、相続人同士で遺産分割協議を進めるための準備材料として、まずは被相続人の遺産がどれほどあるかを明らかにする必要があります。そのため、預貯金を相続する際は金融機関に残高証明書を請求しましょう。

残高証明書とは、その口座内にある被相続人の預貯金やローン残高を示す書類のことで、財産状況を正確に把握することが可能です。銀行口座や証券口座が複数ある場合は、各金融機関に請求しましょう。なお、残高証明書の発行には1~2週間程度の日数がかかるため、余裕をもって行動することが大切です。

2-2.遺産分割協議を行う

各金融機関から被相続人の残高証明書を受け取ったあとは、すべての相続人間で遺産分割協議を行います。遺産分割協議とは、被相続人が残した遺産の分け方を話し合う手続きのことで、法定相続人全員の参加が必須です。

預貯金の相続における遺産分割協議でよく用いられる方法が、「1つの銀行口座を1人の相続人が相続する」と、「1つの銀行口座の預貯金を複数の相続人で分ける」の2つです。どのような方法にしても、相続人全員が納得する必要があります。

遺産分割協議によって被相続人の預貯金の相続人や相続割合が決定したあとは、遺産分割協議書にその内容をまとめて記載します。書き方に関して不安や悩みがある場合は、事前に弁護士や司法書士などの専門家に相談しておくとスムーズです。

なお、この時点ではまだ故人の銀行口座が凍結されたままであり、相続開始を知った日の翌日から10か月以内には相続税申告を行う必要があるため、なるべくスムーズに進めておくことが大切です。

2-3.金融機関で手続きを行う

遺産分割協議の実施・遺産分割協議書の作成が完了したら、相続する口座の金融機関ごとに名義変更手続き・入出金口座変更手続きを行います。

これらの手続きには、あらゆる書類が必要です。具体的な必要書類は金融機関によって細かく異なるため、あらかじめ確認しておくとよいでしょう。

なお、遺言による相続の場合は遺言書、遺産分割協議による相続の場合は遺産分割協議書を用意していた方がスムーズとなることも覚えておいてください。

2-4.払い戻し金を受け取る

金融機関で各種手続きが終了したあと、約1~2週間で指定した相続人の口座に払い戻し金が振り込まれます。しかし、書類の不備などがあれば、その分払い戻し金の振込が遅れてしまうことにも注意しておきましょう。

ここまでの流れを見ると、故人の銀行口座が凍結されてから払い戻し金を受け取るまでは比較的スムーズに見えるものの、意外と必要書類の準備などに時間と手間がかかります。相続の発生から実際に故人の預貯金が振り込まれるまでの全体的なスケジュールで言うと、約1~3か月程度の期間を要すると考えておくとよいでしょう。

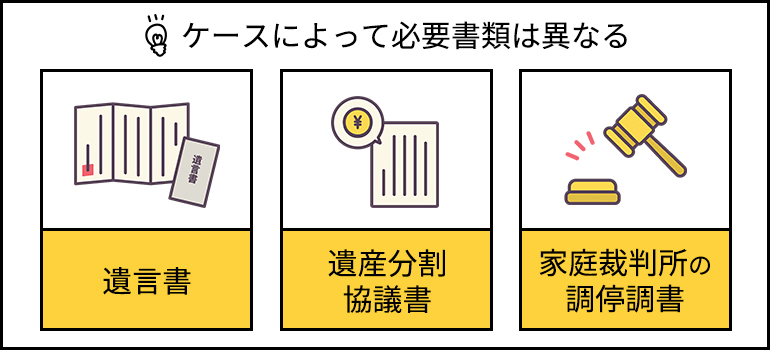

3.預貯金相続に必要な書類

前述のとおり、預貯金の相続に必要な書類は、金融機関によっても細かに異なります。スムーズに進めるためにも、必要そうな書類をあらかじめ用意しておくこともおすすめですが、金融機関によって書類の書式や有効期限が異なる可能性もあるため、なるべく「すぐに動ける状況にしておく」ことが大切と言えるでしょう。

また、預貯金相続の必要書類は、遺言書がある場合・遺産分割協議書がある場合・家庭裁判所の調停調書がある場合とで異なることも特徴です。ここからは、それぞれのケースに分けて必要となる書類を説明します。

3-1.遺言書がある場合

遺言書がある場合の預貯金の相続手続きにおいては、基本的に下記の書類が必要です。

- 遺言書

- 検認済証明書

- 被相続人の死亡が確認できる戸籍謄本

- 被相続人の通帳・証書・キャッシュカード

- 相続人の実印・印鑑証明書

これらの書類はすべて、原本で用意しておく必要があります。加えて、家庭裁判所で遺言執行者が選任される場合は、選任後に「遺言執行者選任審判書謄本」の原本も準備しなければなりません。相続人が複数存在する場合は、全員分の署名や実印・印鑑証明書が必要です。

また、金融機関によっては上記の書類のほか、金融機関が独自に定めている「相続に関する依頼書・申告書」への項目記入・提出も求められる可能性があることを覚えておきましょう。

3-2.遺産分割協議書がある場合

遺産分割協議書がある場合の預貯金の相続手続きにおいては、下記の書類が必要です。

- 遺産分割協議書

- 被相続人の死亡が確認できる戸籍謄本

- 被相続人の通帳・証書・キャッシュカード

- 相続人の実印・印鑑証明書

遺言書がない代わりに遺産分割協議書を用意できる場合は、遺言書や検認済証明書、さらに遺言執行者選任審判書謄本の提出は必要ありません。しかし、それ以外の必要書類については遺言書がある場合と同様です。

3-3.家庭裁判所の調停調書がある場合

遺産分割協議で話し合いがまとまらず不成立となった際は、家庭裁判所に遺産分割調停を申し立てることとなります。

家庭裁判所が関与した場合の預貯金の相続手続きにおいては、下記の書類が必要です。

- 調停調書謄本または審判書謄本

- 相続人の実印・印鑑証明書

審判書謄本に確定表示がない場合は、審判確定証明書も必要となります。

4.相続前に預貯金を引き出したいときは?

遺産分割協議が成立するまでは、基本的に故人の銀行口座から預貯金を引き出すことはできません。しかし、生活費や葬儀費用の支払いなどの資金需要に対応するべく、一部払い戻しのできる「払い戻し制度」が設けられています。

払い戻し制度とは、遺産分割協議の成立前に被相続人が所有していた預貯金を払い戻せる制度です。この制度を利用することで、家庭裁判所の判断を経なくても金融機関の窓口において上限額を超えない範囲で払い戻しが受けられます。

家庭裁判所の判断を経ずに受けられる払い戻しの上限額は150万円となっています。なお、払い戻し制度を利用するためには、被相続人の除籍謄本・戸籍謄本または全部事項証明書、相続人の戸籍謄本または全部事項証明書、さらに実印・印鑑証明書が必要です。

まとめ

故人の銀行口座は、名義人が亡くなった事実を金融機関が把握した段階で凍結されます。凍結前に故人の口座から預貯金を引き出すと、相続人とトラブルが生じる可能性があるほか、単純承認とみなされたことによって相続放棄ができなくなる可能性もあるため、なるべく適切な流れを踏んで手続きを進めることが大切です。

また、預貯金相続に必要な書類は、遺言書や遺産分割協議書、調停調書の有無によって細かに異なります。スムーズに預貯金の相続を受けたいのであれば、相続が発生したときから状況を正確に把握し、なるべくトラブルや不備を起こさないよう慎重に手続きを進めることをおすすめします。

監修者情報

税理士法人スマッシュ経営

森田 光昭(もりた みつあき)

資格:税理士

経歴

- 1952年

- 名古屋市生まれ

- 1976年

- 名古屋国税局採用

- 1992年

- 名古屋国税不服審判所審査官

- 1995年

- 資産税担当統括官

- 1997年

- 名古屋国税局国税訟務官室主査

- 1999年

- 名古屋国税局資産課税調査部門総括主査

- 2001年

- 特別国税調査官(評価)

- 2003年

- 評価専門官

- 2008年

- 名古屋国税局税務相談室相談官

- 2010年

- 1級ファイナンシャルプランニング技能士資格取得

宅地建物取引士資格取得 - 2011年

- 名古屋国税局税務相談室主任相談官

- 2013年

- 評価専門官付調査官

- 2015年

- 評価専門官付上席調査官

- 2017年

- 資産税審理担当上席調査官

- 2018年

- 名古屋国税局退職

税理士登録

税理士法人スマッシュ経営 名古屋オフィス入社