相続情報

2023.02.22

孫に遺産相続はできる?遺産を継がせる方法や注意点を詳しく解説

遺産相続をするにあたり、将来を見据えて子ではなく孫に継がせたいと考える人は少なくありません。遺産相続には決まりがあり、孫に遺産を継がせるためには条件を満たす必要があります。また孫に遺産を継がせる場合は、税関係に注意が必要です。

当記事では、孫に遺産を相続する方法と、相続以外で孫に遺産を継がせる方法について解説します。孫が遺産を相続する場合の注意点についても説明するため、孫への遺産相続を検討している人はぜひお役立てください。

1.遺産相続において孫は相続人にならない

民法では、原則として孫が相続人になることはありません。相続される人(被相続人)の子がすでに亡くなっているなどの限られた場合を除いて、基本的に孫は相続と関わりのない立場にいます。民法で定められている相続人(法定相続人)の範囲は、以下の通りです。

●被相続人の配偶者

必ず法定相続人になります。

●被相続人の血族

以下のうち優先順位が高い人が、配偶者と一緒に法定相続人になります。

| 第1順位 | 子(亡くなっている場合は孫) |

|---|---|

| 第2順位 | 父母、祖父母(父母が優先) |

| 第3順位 | 兄弟姉妹(亡くなっている場合は甥・姪) |

相続順位が高いのは、被相続人が亡くなることで経済的に打撃を受ける可能性が高い人、つまり、被相続人との親類関係がより近い人です。そのため、被相続人との血縁関係が子よりも遠い孫は、原則として法定相続人になることができません。

ただし、子がすでに亡くなっている場合は、代わりに孫が相続することができます。また、被相続人と孫が養子縁組をしている場合も、孫に相続権が認められます。

2.孫に遺産を継がせる方法3つ

原則として、孫は法定相続人に該当しません。しかし、生前に対策することで孫に遺産を継がせることができます。

遺言状の作成、養子縁組、代襲相続の3つの方法により、孫に相続を継がせることが可能です。それぞれの内容を確認し、状況に合わせて検討しましょう。

2-1.遺言状の作成

孫に遺産を継がせる方法としてまず挙げられるのが、遺言状の作成です。遺言状によって財産を贈与することを、遺贈といいます。遺言状で孫を遺産の受取人(受遺者)に指定すると、法定相続人ではない孫にも財産を遺贈することが可能です。また、誰にどれだけの遺産を譲り渡すかという相続割合を、遺言者が定めることもできます。

ただし、法定相続人には、遺留分(最低限保障される遺産の割合)があることに注意が必要です。遺留分侵害額請求を行うことで、他の法定相続人は孫から遺産を取り戻せます。相続人同士のトラブルを避け、相続手続きをスムーズに進めるためには、遺留分を考慮した遺言状を作成するとよいでしょう。

2-2.養子縁組

孫と養子縁組をするのも、孫に遺産を相続する方法の1つです。養子となった孫(孫養子)は、実子同様に第1順位の法定相続人となります。

法定相続人が増えると、相続税の基礎控除額や生命保険金の非課税限度額などが増えるといった節税効果が生じます。そのため、孫との養子縁組によって相続税額を減らすことが可能です。ただし、相続税法上の法定相続人とされる養子の数には制限があり、被相続人に実子がいる場合は1人まで、実子がいない場合は2人までとなっています。

養子縁組をして相続人となった孫が未成年者の場合、相続税の未成年者控除が適用されます。未成年者控除とは、未成年者が成人するまでの年数に10万円をかけた金額を、相続税額から控除する制度のことです。

代襲相続人ではない孫養子が相続をする場合は、相続税額が2割加算されます。また孫が法定相続人に加わることで、他の相続人が不満を持ち、遺産分割において揉め事が起きる可能性もあります。孫との養子縁組を検討する際は、税負担が予想以上に大きくなったり、相続争いが起きたりすることを避けるため、親族間でよく話し合った上で決めましょう。

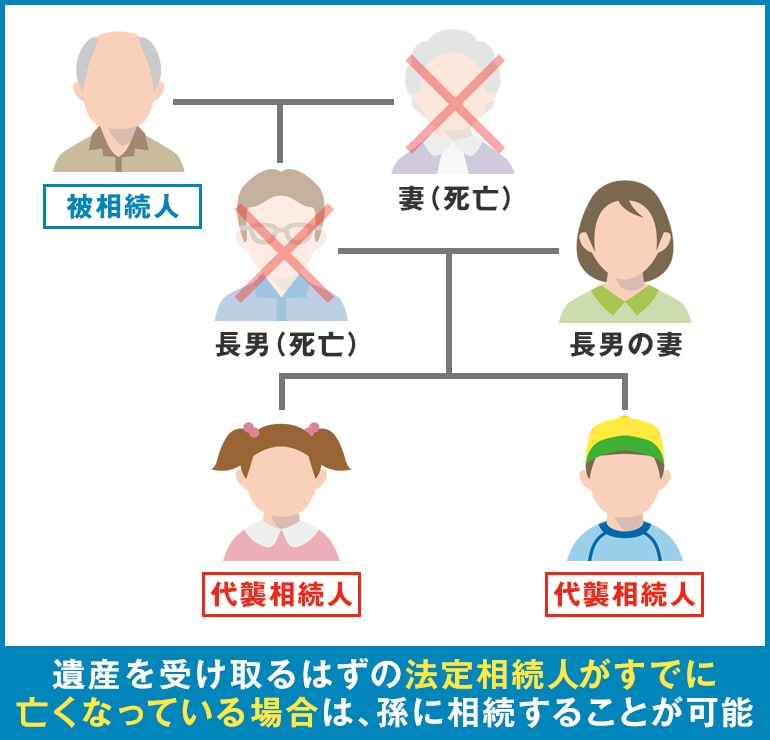

2-3.代襲相続

代襲相続とは、本来遺産を受け取るはずだった法定相続人がすでに亡くなっているときに、その子が代わりに法定相続人になることをいいます。つまり、相続開始時に、被相続人の子がすでに亡くなっている場合には、孫が相続をすることが可能です。

代襲相続は法律で定められた制度であり、特別な手続きを必要としません。ただし、亡くなった子の代わりに孫が代襲相続をするという状況は、意図的に作り出せるものではありません。

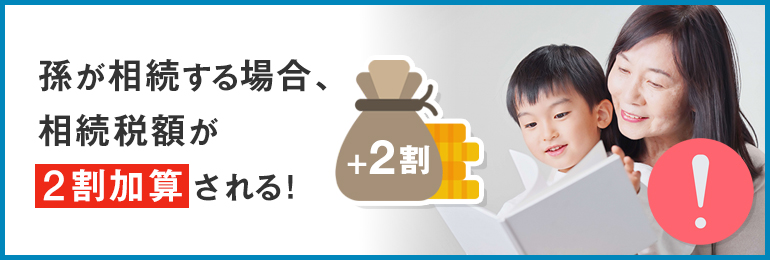

3.【注意】孫が相続する場合は相続税額が2割加算される

孫養子が遺産を相続する場合、相続税額が2割加算されます。2割加算の対象者は、被相続人の一親等の血族および配偶者以外の人です。一親等の血族とは養子を含む子および両親のことです。

孫の場合は養子縁組をしていても2割加算となります。ただし、被相続人の子が亡くなっており孫が代襲相続人となっている場合は、2割加算の対象外です。

| 代襲相続人ではない孫養子 | 相続税額が2割加算される |

|---|---|

| 代襲相続人である孫養子 | 相続税額が2割加算されない |

子を飛ばして孫に遺産を相続することには、メリットもあります。

「被相続人→子→孫」ではなく、「被相続人→孫」と相続することで、相続税の課税回数を2回から1回に減らし、税金の負担を軽減することが可能です。相続税額の2割加算を加味しても、孫養子に直接遺産を相続して相続の回数を減らしたほうが、有効な相続税対策となるケースがあります。税理士に相談し、相続税の金額を正確に試算した上で、状況に応じた選択をしましょう。

4.相続以外で孫に遺産を継がせる方法

遺言状の作成や養子縁組による相続以外にも、贈与者が生きているうちに孫に財産を継がせる方法があります。

以下で紹介するのは、毎年少しずつ贈与を行う暦年贈与や、教育資金としての贈与です。一定の条件のもとで贈与税が非課税となるため、制度を有効に利用することで相続対策をしながら孫に生前贈与ができます。

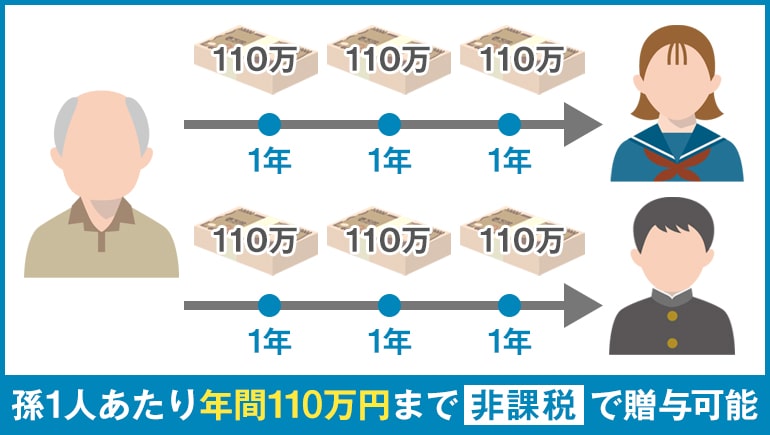

4-1.暦年贈与の利用

暦年贈与を利用すると、毎年少しずつ財産を渡すことができます。孫1人あたり年間110万円までを非課税で贈与できるため、孫の人数が多い場合や相続まで時間がある場合は、有効な節税対策です。

ただし、毎年一定額を同じ時期に贈ると、あらかじめ定期的な贈与を計画していたとみなされ、定期贈与として課税される可能性があります。孫名義預金であっても、祖父母が支配・運用・管理等をしている名義預金だとみなされた場合は、相続税の課税の対象です。贈与の仕方に注意し、正しく暦年贈与を行う必要があります。

暦年課税制度では、相続財産を取得した人が、被相続人が亡くなる直前の3年間に贈与を受けた財産については、相続財産に持ち戻すことになっており、相続税の対象となります。

出典:国税庁「No.4161 贈与財産の加算と税額控除(暦年課税)」

なお、2023年の税制改正大綱によれば、暦年贈与の相続財産への加算期間が死亡前3年から7年に延長とされていますので、2024年1月1日以降の贈与については、加算期間が死亡前7年になる可能性があり注意が必要です。

4-2.教育資金としての贈与

教育資金として孫に財産を一括贈与する場合は、贈与税の非課税制度を利用できます。受贈者である孫の年齢が30歳未満であり、贈与した資金が教育のために使われる場合、贈与額が孫1人につき1,500万円までであれば贈与税がかかりません。

教育資金一括贈与の非課税制度を利用するためには、信託銀行などの金融機関に専用の教育資金口座を開設する必要があります。また、前年分の孫の合計所得金額が1,000万円を超えている場合、非課税制度が適用されません。

出典:国税庁「祖父母などから教育資金の一括贈与を受けた場合の贈与税の非課税制度の あらまし」

なお、教育費が必要になった都度、使い切れる金額を贈与する分には贈与税はかかりません。

教育資金を一括贈与すべきかどうかは状況によって異なるため、専門家に相談の上でよく検討しましょう。

まとめ

日本の民法では、原則として孫が相続人になることはありません。ただし、子がすでに亡くなっている場合や、被相続人と孫が養子縁組をしている場合は、孫に相続権が認められます。また、遺言状で孫を遺産の受取人に指定することで遺産を継がせることも可能です。

孫養子が遺産を相続する場合は、相続税額が2割加算されます。ただし、孫養子に直接遺産を相続して相続の回数を減らしたほうが相続税対策になるケースもあるため、税関係に不安がある場合は税理士に相談するとよいでしょう。

相続以外で孫に遺産を継がせる方法として、毎年少しずつ贈与を行う暦年贈与や、教育資金としての贈与があります。制度を有効に利用し、相続対策をしながら孫に生前贈与を行いましょう。

監修者情報

税理士法人スマッシュ経営

森田 光昭(もりた みつあき)

資格:税理士

経歴

- 1952年

- 名古屋市生まれ

- 1976年

- 名古屋国税局採用

- 1992年

- 名古屋国税不服審判所審査官

- 1995年

- 資産税担当統括官

- 1997年

- 名古屋国税局国税訟務官室主査

- 1999年

- 名古屋国税局資産課税調査部門総括主査

- 2001年

- 特別国税調査官(評価)

- 2003年

- 評価専門官

- 2008年

- 名古屋国税局税務相談室相談官

- 2010年

- 1級ファイナンシャルプランニング技能士資格取得

宅地建物取引士資格取得 - 2011年

- 名古屋国税局税務相談室主任相談官

- 2013年

- 評価専門官付調査官

- 2015年

- 評価専門官付上席調査官

- 2017年

- 資産税審理担当上席調査官

- 2018年

- 名古屋国税局退職

税理士登録

税理士法人スマッシュ経営 名古屋オフィス入社