相続情報

2022.01.06

生命保険金にかかる相続税

生命保険金にも相続税ってかかるの?

人が亡くなられた際、故人から相続した財産のうち、相続税の基礎控除額を超えた部分が相続税の対象となるのは広く知られています。その計算のもととなる相続財産には、不動産、預貯金、保険、骨とう品など多くの種類の財産がありますが、保険料負担を故人が行っていた生命保険金を受け取った場合は、相続税法上のみなし相続財産として課税の対象となります。

しかし、この生命保険金には、残された遺族への生活保障の意味が込められているため、基礎控除額とは別に、相続税がかからない非課税限度額が用意されています。生命保険については、この非課税限度額を超えた部分のみが、相続税法上の相続財産に加算されます。したがって、生命保険金はかなり優遇されているといえるのです。

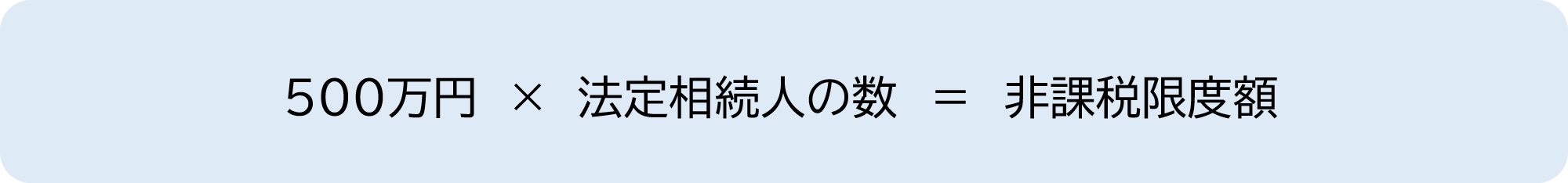

この生命保険金の非課税限度額は、上限金額が決まっており法定相続人の数に応じて変わります。また、この非課税限度額は相続人が生命保険金の受取人である場合のみに適用され、次のように求められます。

法定相続人の数とは、誰も相続を放棄しなかった場合の相続人の人数のことを指し、実子がいる場合には養子は1名まで、実子がいない場合には2名までを法定相続人の数に含めることができます。法定相続人の数は、実際の相続人の数とは異なる点に注意が必要です。

つまり、非課税限度額に満たなかった場合、この生命保険金に相続税は一切かかりません。

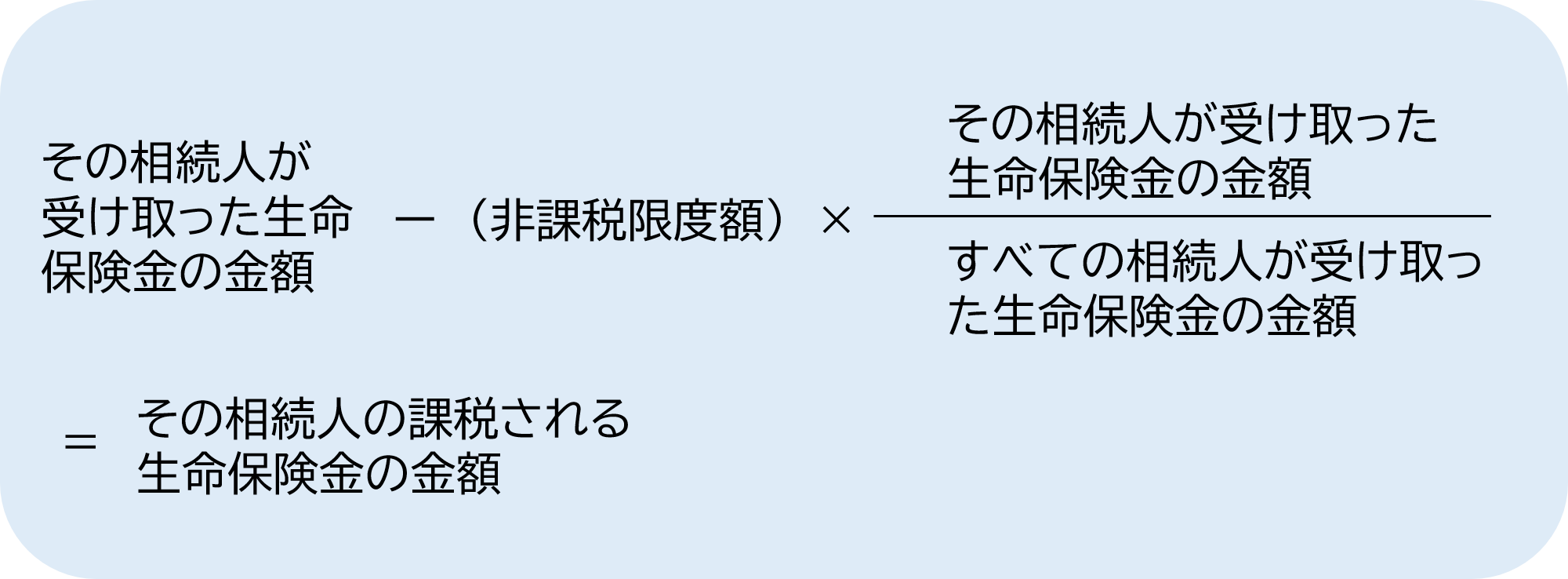

では、非課税限度額を超える生命保険金を受け取った場合、一人の保険金が相続財産として加算される金額はいくらになるのでしょうか?

次の算式により求められます。

非課税限度額は、生命保険金を受け取った割合に応じて割り振られます。例えば、すべての相続人が受取った生命保険金のうち、8割を受け取る相続人の非課税限度額は8割、2割を受け取る相続人の非課税限度額は2割を使用できるというわけです。

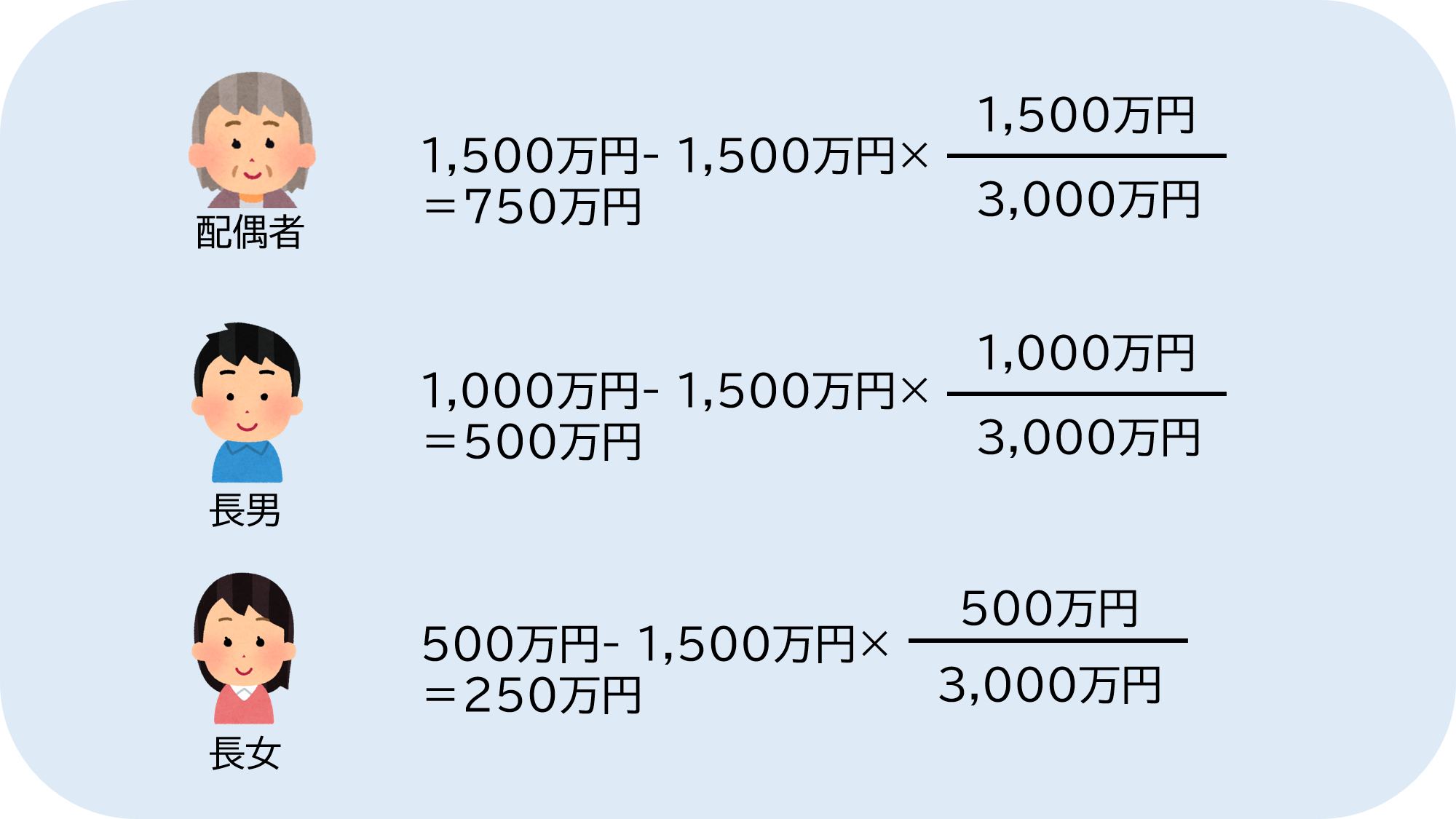

実際に、一人ひとりに課税される金額を計算してみましょう。

例)配偶者、長男、長女がそれぞれ1,500万円、1,000万円、500万円の生命保険金を受け取った場合。

この場合、生命保険金の非課税限度額は相続人が3名いるので500万円×3名=1,500万円となります。

よって、配偶者は750万円、長男は500万円、長女は250万円が相続税法上の相続財産に加算されます。

非課税限度額に含まれない生命保険について

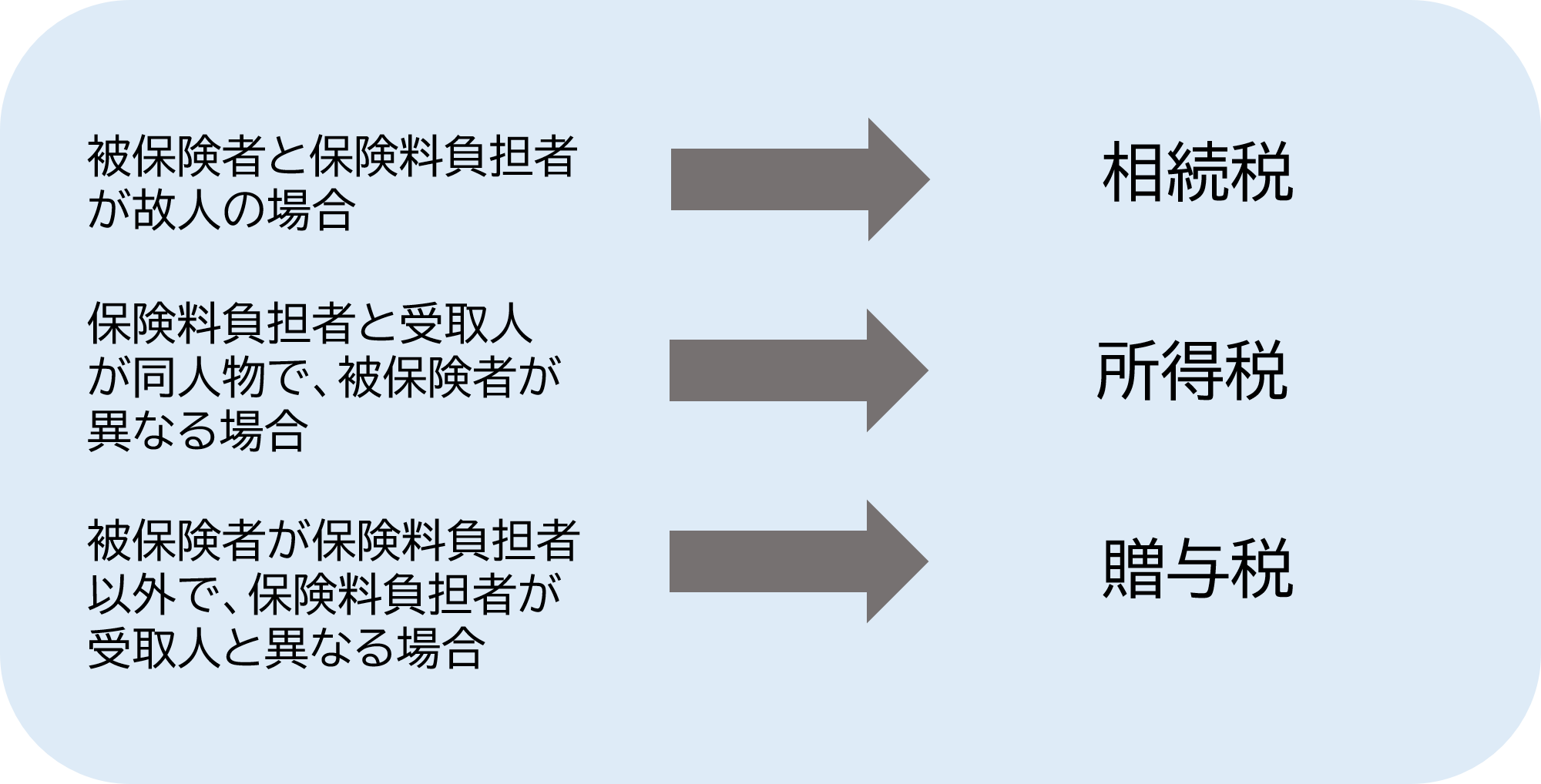

被保険者が故人の場合、相続税の非課税限度額は使えると思われがちですが、実は誰が保険料を負担していたかによって、対象の税目が相続税、所得税、贈与税と異なります。

あくまでも、故人が自身にかけていた生命保険金を別の人が受け取った場合についてのみ、相続税の対象となってくるのです。

相続税対策で生命保険に加入されている方は、一度確認してみることをお勧めします。

ここまで読んで、生命保険についてどう思われましたか?

・生命保険金の非課税限度額を使ってみたいけど、やっぱり保険には怖いイメージがあって不安だな・・・

・自分や家族の保険が不安、一度見直したいかも・・・

・相続税対策で保険に加入したが、本当に節税対策になっているのかな?

不安になった方、ご安心ください。

弊社にご相談していただくことで、相続税・贈与税のエキスパートがあなたに最適な相続税対策をご提案することをお約束します!

ぜひ、税理士法人スマッシュ経営(☎0566-83-3055/☎052-908-7077)まで、ご連絡ください。

お待ちしております!