税務情報

2021.11.04

簡単!ふるさと納税の仕組み

ふるさと納税はされていますか?

そんな方のために今回のテーマはふるさと納税を解説します。

目次

『ふるさと納税ってそもそも何?』

ふるさと納税は、都道府県や市区町村などの自治体に寄附ができる制度です。

『ふるさと納税のメリットって?』

ふるさと納税のメリットについてお話します。

① 税金が控除される

寄附をした金額から2,000円を引いた金額が、所得税や住民税から控除されます。

② 返礼品が貰える

ふるさと納税と聞くとまず頭に浮かぶのは返礼品です。食べ物や日用品、家電、化粧品など非常に幅広くありますので、まず「欲しいものがない」とはならないのではないでしょうか。

③ 税金が控除される(住民税)

寄付をした金額から2,000円を引いた金額が、所得税や住民税から控除されます。

皆さんがふるさと納税を知ったのは何故でしょうか?

「豪華な返礼品!〇〇町!」

といった内容のテレビや新聞などではないでしょうか。

つまり、自治体は自分たちの知名度を上げて多くの人に訪れてもらうことで地域の活性化を促したり、他の自治体から住民税がシフトされ、税収の増加に繋がるように宣伝をしているのですね!

『ふるさと納税のデメリット』

確定申告をして「寄附金控除」を受けなければふるさと納税のメリットは得られません。

しかし、確定申告が難しくふるさと納税のハードルが高いという意見は少なからずあったようです。

これを回避する方法として、ワンストップ特例制度ができました。

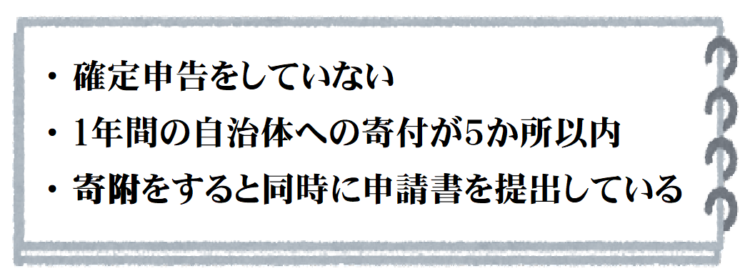

『ワンストップ特例制度とは』

ワンストップ特例制度とは次の条件を満たしていれば確定申告をしなくてもいいという制度です。

詳しく知りたい方は「寄附金税額控除に係る申告特例申請書」で検索するか

こちらのふるさと納税ポータルサイト(総務省)をご覧ください。

条件に当てはまらず確定申告をしなければならない方、医療費控除等で確定申告をする方。

ご安心下さい。弊社は税理士法人です。お気軽にご相談ください。

また確定申告については、後日改めてお話ししましょう。

ふるさと納税のデメリットはこれだけではありません。

・寄附金控除は≪寄附額※-2,000円≫で計算されるのでお金だけで考えれば2,000円は多く払う結果となってしまいます。※所得などの条件により変動します。

ちょっと待って下さい!限度額に気を付けなければいけません!

『限度額って?計算方法は?』

限度額とは、自己負担額が2,000円でふるさと納税をできる金額をいいます。

今回はものすごく簡易的な限度額の求め方をご紹介します。詳しい計算方法はまた別の機会にご紹介させていただきます。

○会社員の方

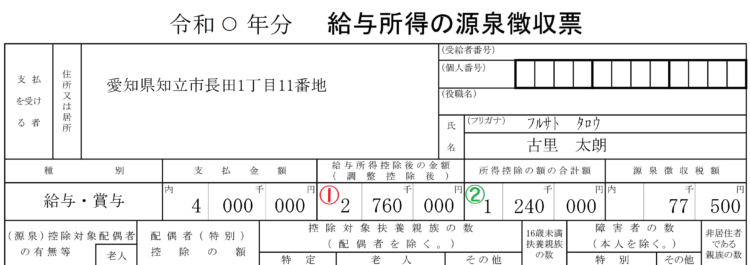

ご自身の源泉徴収票をご準備下さい。

「①給与所得控除後の金額」から「②所得控除の額の合計額」を引いた金額をまず計算しましょう。

上の例を参考にやってみましょう。

①2,760,000円 – ②1,240,000円 = ③1,520,000円

そして

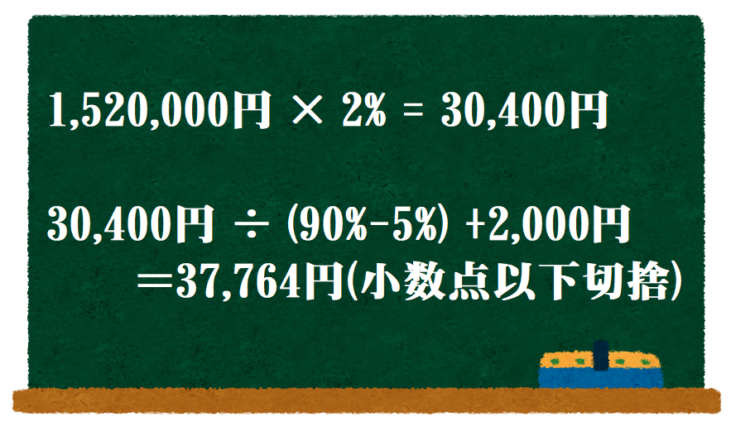

③ × 2% = ④

最後に

④ ÷ (90%-ご自身の所得税率) + 2,000円 = 限度額

所得税率が分からないよ・・・。という方は

国税庁の公開している下記ページをご確認ください。

上の例ですと、5%なので…

こちらがふるさと納税のおおよその限度額です。

※計算を簡単に行うため、復興特別所得税は考慮していません

〇確定申告をされている方

上記式の③の数字を「課税される所得金額」と置き換えて計算すればOKです!

住民税は昨年の所得から計算されますので

12月31日までにふるさと納税を行えば来年の住民税に効果があります。

ぜひやってみましょう!